Eylül Ayı Okuduğum Kitaplar

Burada yer alan bilgiler kişisel görüşüm olup, kesinlikle yatırım tavsiyesi değildir.

Bu blogdaki popüler yayınlar

26 Temmuz 2019 tarihli seçili konular analizimin 'Hisse Senedi Yatırımına Yaklaşım Şeklim' bölümünde 'Hisse senedine yatırım stratejimin iki kolu mevcut: Bir iyi haberde ciddi getiri potansiyeli olan hisselere geçici yatırım yapmak Belirlediğim subjektif değere göre uygun fiyattan alım yaptıktan sonra, çok ciddi değişiklik olmadığı sürece, ne olursa olsun satmayacağım firmalara yatırım yapmak' düşüncelerimi sizlere aktarmıştım. Bugün sizler ile Yaşar Holding iştiraklerine yakın zamanda yapmış olduğum yatırımlar üzerinden yukarıda sunulan stratejilerden ilk kola nasıl yaklaştığımın örneği sunacağım. Aynı zamanda iştiraklerin neden ikinci yatırımın stratejisi koluna ait olmadığına da kısaca değineceğim. Haklı olarak yazılarımı yakından takip eden yatırımcılar, yukarıda sunulan analizimde Yaşar Holding iştiraklerine yatırım yapmayı düşündüğümü belirttiğimde beni eleştirdiler. Eleştirileri genel hatları ile 'Bugüne kadar olumsuz gördüğün Holding'in iştir...

Bugüne kadar 'İşletme Faaliyetlerinden Nakit Akışları' performansının farklı farklı firmalar tarafından analiz etmemizi verimsizleştirecek şekilde sunulmasına yönelik analizlerim oldu. Analizlerimde açıkladığım ve değerleme yapma hususunda yanıltıcı olduklarını düşündüğüm sunum şekilleri değişen zaman dilimlerinde düzeltilmiştir. Not: Yanıltıcı olduklarını düşünsem de, kurallara aykırı olduklarını düşünmemekteyim. 2020 yıl sonu finansal tablolarının açıklanması ile karşıma 'İşletme Faaliyetlerinden Nakit Akış' performanslarını olduğundan daha iyi gösterdiğini düşündüğüm iki yeni sunum şekli çıkmıştır. Bugün sizler ile hem analiz yapmamızı zorlaştıran iki örneği, hem de önceden değiştirilmesinde fayda gördüğüm sunum şeklinin düzeltilmiş halini paylaşacağım. Önden belirtmeliyim ki, bugün inceleyeceğim üç firma da ya çok iyi firmalardır ya da sağlam temellere doğru son hız yol almaktadır. Kısacası, sunum seçimleri bu firmaların değerli firmalar olduğu gerçeğini yatırımcı...

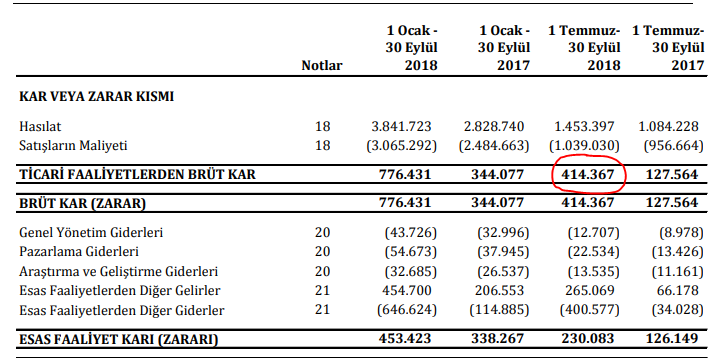

2019 yılı Vestel Beyaz Eşya ve Vestel Elektronik firma yatırımcıları için çok güzel başladı.Yatırımcılar genelde yatırım kararlarını alım için hisse yükselirken, satım için ise düşerken yapmalarından ötürü geçmişte çok canlar yanmıştır. Her iki hisse performansının da yatırımcılar için olumlu devam etmesini dilememe ek, yatırımınız olan firma finansal performansını, yakın dönem hisse performansının tam tersi göz ile bakmakta her zaman fayda vardır. Bu analizi yapmaktaki amacım okuyanı al-sat kararından birine doğru çekmek değildir. Gözüme çarpan ve firmayı benden daha iyi bilen kişilerin değerleme setine faydalı olacağını düşündüğüm noktaları aktarmaktır. Not: Her iki firma detaylı analizi için VESBE , VESTL . Vestel Beyaz Eşya: Vestel markasının yalnızca beyaz eşya üretim tarafı ile ilgilenen Vestel Beyaz Eşya, satışlarının artan yoğunlukta ihracat pazarlarına yapması ve kapasite artışının da etkisi ile çok iyi bir yılı geride bırakmıştır. 2018 yılı performansını en çok p...

Annie Duke, 'Thinking in Bets: Making Smarter Decisions When You Don't Have All the Facts' adlı kitabında çok önemli bir gözlemde bulunmaktadır. İnsanlar yaptıkları işlemlerde alınan sonucun Başarılı olması durumunda yeteneklerinden Başarısız olması durumunda ise sanş veya hileden ötürü meydana geldiğini yüksek oranda belirtirken; sinir oldukları, kıskandıkları veya rekabet ettikleri kişilerin yaptıkları işlemlerde alınan sonucun Başarılı olması durumunda şanstan veya hileden Başarısız olması durumunda ise beceriksizliklerinden ötürü meydana geldiğini yüksek oranda belirtmektedir. Aynı sonuca kendimiz ve başkası (kendi grubumuz dışı kişiler) olarak iki farklı açıdan bakmanın en güzel örneği ise hisse senedi yatırımı üzerinden gerçekleşmektedir. Şans ve yeteneğin ortaya çıkan sonuca olası etkilerini en güzel kendi örnek yatırımım üzerinden sizlere sunarak anlatabilirim. Yatırım örneğimin giriş seviyeleri sunulacak olsa da, hangi seviyeden sat...

Bugüne kadar Alarko Holding firmasına derinlemesine bakmak müteahhitlik sektörüne olan alerjim ve bilgi yetersizliğim sebebiyle nasip olmamıştı. Ancak bu durum son zamanlarda Holding hissesinde yaşanan ciddi gerileme ve sosyal medya üzerinden analizlerine değer verdiğim kişilerin paylaştığı bilgiler nedeniyle değişti. Baştan söylemek gerekirse firma analizi için, yazının sonunda isimlerini teker teker yazacağım, birçok kişinin özverili bir şekilde araştırıp bulduğu bilgilerden faydalandım. Özverili demek doğru çünkü firma finansal tabloları içerisinde önemi büyük, ciddi yatırımların olduğu ve riskin oluştuğu yerler özkaynak yöntemiyle sunulmaktadır. Bu şekilde sunulması, firma uzmanlarından bahsetmiyorum, firmaya objektif ve yeni bir açıyla bakacak kişiler için zorluk çıkarmaktadır. Bu sebeple yazımda Holding'in iş yaptığı sektörleri birer birer, bilgim dahilinde, değerleme yapmayı zorlaştıran nedenler ile beraber analiz edeceğim. Alarko Holding, Türkiye'de müteahhitlik, en...

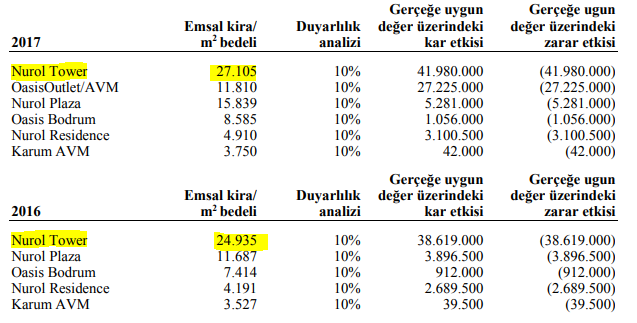

Doğan Holding dün akşam yaptığı KAP açıklaması ile Trump Tower (Ofis kısmı) ve AVM'yi iştiraki Orta Anadolu Otomotiv (İlke Turistik Yatırımlar altında, İlke Tur. firmasında sermaye artışı beklenmeli) şirketi yoluyla ilişkili kişi olan Ortadoğu Otomotiv firmasından 850 Milyon TL'ye satın almıştır. İlk izlenim olarak kimileri işlemin çok ucuza gerçekleştiği ve uzun dönemde bir değer yaratma potansiyeli olduğunu dile getirmektedir. Ben ise bu yazıda işlemin olumsuz taraflarından bahsedeceğim. Öncelikle işlemin neden göreceli olarak diğer GYO firmalarının değerlemelerine göre ucuz olduğunu açıklamam yerinde olacaktır. Alınan varlıklara en yakın değerlememiz için faydalı olacak varlık Nurol Tower'dır. Nurol GYO tarafından 2017 yılsonu bilançosu dipnotlarında sunulan verilere göre m2'ye düşen veriler sunulmuştur. Nurol Tower 2017 değerleme raporunda ise ofislerin değerlemesi için emsal satılık ofislerden biri de Trump Tower'da bulunmaktadır. Alınması planlanan ofis...

Yaşar Holding'in 2019 yılı ikinci çeyrek sonuçlarını açıklaması ile beraber ilk olarak geçtiğimiz günlerde firma tarafından geri alımı yapılan Eurobond'ların nasıl finanse edildiğine yönelik dipnotlara baktım. Karşıma aşağıda sunulan bilgiler çıktı. Sunulan bilgilere göre Yaşar Holding, ismi belirtilmeyen banka/bankalardan ilave 100 Milyon Dolar kredi limiti elde etmiştir. Yedi yıl vadeli olan kredi limitinin faiz oranı, Eylül ayında yeniden fiyatlanmak üzere %6,75'tir. 100 Milyon Dolar'lık ilave kredi limitinin bir kısmı ile 44 Milyon Dolar değerinde Eurobond geri alımı, Temmuz ayında, yapılmıştır. Elde edilen ilave kredi limiti yanında Yaşar Holding, 150 Milyon Dolar'lık gayri nakdi kredi de elde etmiştir. Gayri nakdi kredi teminat mektubu mu, akreditif mi? Bilemiyoruz. İşin can alıcı noktaları ise gayri nakdi kredi ve ilave kredi limiti toplamı olan 250 Milyon Dolar, Yaşar Holding Eurobond miktarı ile aynı olup, kullanım vadesi de Yaşar Holding'i...

Pınar Et ile alakalı ilk yazımda bahsetmiş olduğum şüpheli işlemleri öncelikle okumanızda fayda var. 2. çeyrek sonuçlarının açıklanması ile beraber Pınar Süt sonuçları üzerinden üç noktayı incelemekte fayda var: Birinci çeyrek sonuçları açıklandığında 2017 yılının tümünde kazanılan paranın nasıl bir çeyrekte kazanıldığına dair şüphemi paylaşmıştım. İkinci tabloda görüldüğü üzere firma, 2. çeyreğin tümünde yalnızca 1 TL kazanmış gözükmekte ve şüpheli işlem devam etmektedir. Bu konu kesinlikle Yaşar Holding tarafından açıklanmalıdır. 2. Operasyonel nakit performansı geçmiş yılla göre ciddi oranda düzelme göstermiştir; ancak bu durum sürdürülebilir gözükmemektedir. Finansal borçlulukta sağlanan 16 Milyon TL'lik azalmanın ilişkili kişilerden (YBP) alacaklardaki azalmadan kaynaklanması yüksek ihtimaldir. Ayrıca ticari borçlardan sağlanan nakit desteği de önümüzdeki dönemlerde zayıflaması beklenmelidir. Yukarıdaki sunulan nakit akış tablosunda firmanın ...

Bugün sizlere, Ege Plast firması bilanço verileri üzerinden, firmaların varlıklarını nasıl gerektiğinden daha yüksek gösterebileceklerini aktarmak istiyorum. Firma Borsa İstanbul'da çok dikkat çeken veya takip edilen bir hisse olmasa da aktarılan bilgilerin ilginizi çekeceğini düşünüyorum. Sırası ile aşağıdaki konuları sizlere kısaca aktaracağım: Firmanın bitmeyen yatırımı Değeri kuşkulu iş ortaklıkları Alınabilirliği şüpheli ilişkili alacaklar Denetçi firmaların finansal tablo başlangıcında yapmış olduğu görüşlerin önemi Yukarıdaki noktaları açıklamaya geçmeden önce sizlere aşağıdaki tabloyu sunmam faydalı olacaktır. İlk olarak firmanın bitmeyen yatırımı meselesini kısaca sizlere açıklamak isterim. Bahsedilen miktar az olsa da 2013-2018 yılları arasında stabil kalan bir yatırım söz konusudur. Aşağıda sunulan kalem ile alakalı en önemli nokta, devam eden yatırım kalemlerinin amortismana tabii olmaması ve giderleştirilmemesi sonucu varlıkların yüksek gösterilmesidir....

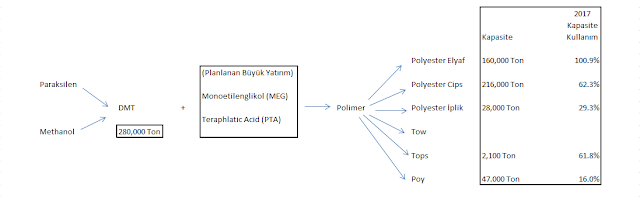

2015 yılında Erdemoğlu Holding tarafından Sabancı Holding'den satın alınan Sasa Polyester firması, operasyonel performansında gerçekleştirdiği iyileşmeler ile beraber geleceği için yaptığı ve yapmayı planladığı yatırımlar ile son yıllarda haklı gerekçeler ile değerini hisse başına 1.60 TL'den 10.14 TL'ye çıkararak ciddi olarak arttırmıştır. Ben bu yazıda oluşan ciddi değerin ne kadarının mevcut operasyonlar tarafından sağlandığına dair bir değerlendirme yapacağım. Bu yolla gelecek yıllarda oluşması beklenen büyüme için bugünden ne kadar ödediğimizi görmemiz daha kolay olacaktır. Mevcut Operasyonlar: Sasa Polyester firmasının ürünlerinin yaptığı üretim yolculuğunu, gerekli hammaddeleri ve kapasite-kullanım bilgilerini sunarak mevcut operasyon performansını incelemeye başlamamızda yarar var. Erdemoğlu Holding'in satın alımı sonrası hammadde fiyatları ve kapasite kullanımı oranında yaşanan gelişmeler mevcut firma performansını olumlu etkileyen, TL'nin değer kaybet...

Yorumlar

Yorum Gönder