Örnekler ile Hisse Değerleme Kademeleri - Likiditasyon Değeri (Bimeks)

Hisse değerleme kademelerinde ilk aşamayı likiditasyon değeri oluşturmaktadır. Bu değerleme yöntemiyle incelenen firmanın bugün kapatılma (likidite edilme, tasfiye) senaryosu ile özkaynak yatırımcısına kalacak değer ölçülmektedir. Bu yöntem özellikle sıkıntıda olan firmalar için yapılsa da her firma için uygulanabilmektedir; ancak geçici negatif sonuçların mevcut bilanço kalemleri üzerinde yıpratıcı etkileri de göz ardı edilmemelidir.

Öncelikle, değerleme açısından önemli verilere ulaşımın kolaylaşması ve muhasebe kayıt sistemlerinde sağlanan uyum-şeffaflaşma ile likiditasyon değerinin altında işlem gören hisse bulmak zorlaşmaktadır; ancak likiditasyon değerini hesaplama ile tüm firma yatırımcıları, işlerin kötüye gitmesi durumunda özkaynak veya piyasa değerinin ne kadar düşebileceğini tahmin edebilmeleri açısından önemli bir veridir. Bir nevi size sigorta değeri oluşturmaktadır.

Firma spesifik incelemeye geçmeden önce Warren Buffett'ın Berkshire Hathaway öncesi, Benjamin Graham tarafından geliştirilen 'net-net' yatırım stratejisinden, Doğan Holding 2018 2.Ç finansal tabloları üzerinden bahsedeceğim.

Net-Net Yatırım Stratejisi: Dönen Varlıklar - Tüm Yükümlülükler

Firmanın bir yıl içerisinde nakite döndürebileceği varlıklarından, duran varlıklar yok sayılarak, tüm yükümlülüklerin çıkarılması sonucu bulunan rakamdır.

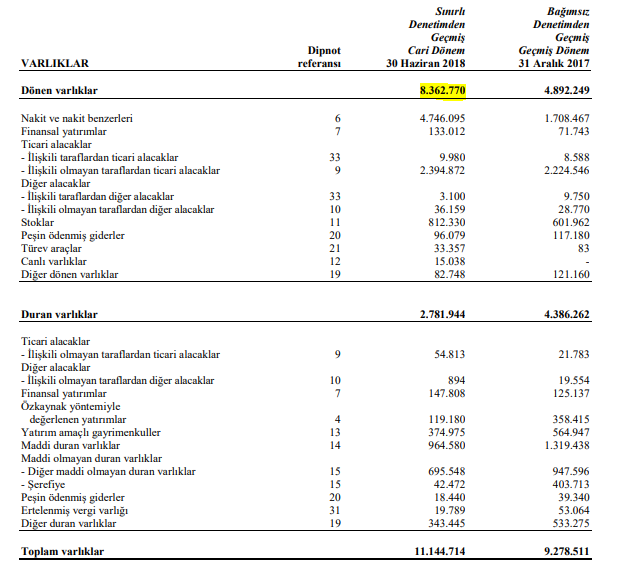

Doğan Holding 2. çeyrek verilerine göre net-net stratejisine uymaktadır. Dönen varlık rakamı olan 8,36 Milyar TL'den kısa ve uzun vadeli yükümlülükler toplam rakamı olan 4,64 Milyar TL çıkarıldığında 3,7 Milyar TL'lik bir değer kalmaktadır. Yazının yazıldığı an itibariyle Doğan Holding piyasa değeri 3,3 Milyar TL'dir. Sırf bu rakam firmayı ucuz gösteriyor diye Doğan Holding'e yatırım yapılmamalı, piyasa niye böyle fiyatlıyor ekstra araştırılmalıdır.

Bimeks Likiditasyon Değeri - 2015 Yılı

2016 yılı ile beraber gerileyen ve an itibariyle teknik olarak batan; ancak resmi olarak batmamak için son nefeslerini veren Bimeks firmasının 2015 yılsonu bilançosunu likiditasyon değeri açısında incelemek yerinde olacaktır. Değerleme yaklaşımı ile beraber 2015 yılı bilançosunda ileride sıkıntı yaşanabileceğini gösteren ipuçları bulunmuştur.

İşaretlenen dönem Bimeks firmasının 2015 yılsonu bilanço verilerini açıkladığı ve sonraki birkaç ayı kapsamaktadır. O dönem firma hisse değeri 1,7-1,85 TL arasında işlem görmektedir.

Likiditasyon değerlemesine geçmeden önce 2015 finansal verilerinde Bimeks'in büyüme hikayesinin bittiği ve satmak için neden oluşturabilecek ipuçlarını sunacağım.

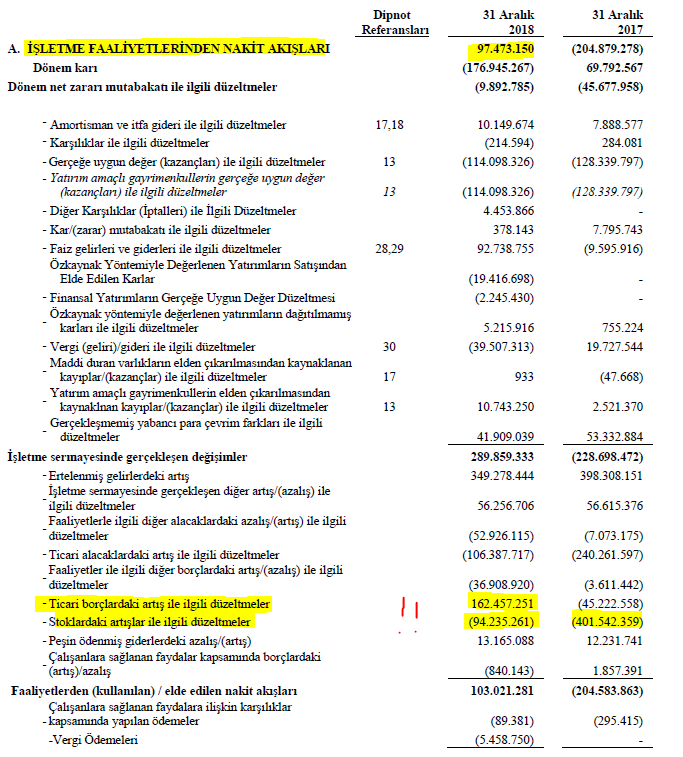

1. Kronik operasyonel nakit açığı

Firmaların atar damarı nakit akış tablosudur. Sürdürülebilir operasyonel nakit elde edemeyen bir firmanın gelişmesi veya değer oluşturması düşünülemez. Gösterilen dönem dışı 2013 yılında da operasyonel açık mevcuttur.

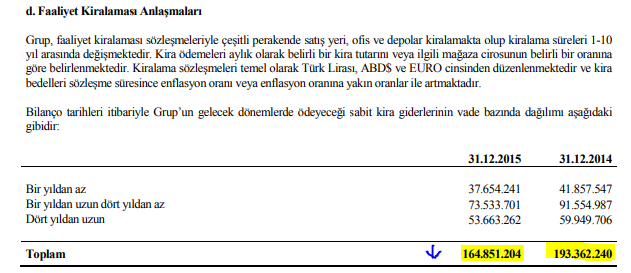

2. Gelecek yıllar kiralama anlaşmalarında gerileme

3. Verilen stok avanslarında düşüş

Enflasyon dışı büyümesinin büyük çoğunluğunu yeni mağazalar yolu ile sağlayan bir sektör oyuncusunun daha az stok avansı vermesi bir kırmızı ışıktır.

Verilen üç uyarı ile beraber sektörün genel olarak sıkıntı içinde bulunmasını da eklediğimizde Bimeks firmasının likiditasyon değerlemesine geçebiliriz.

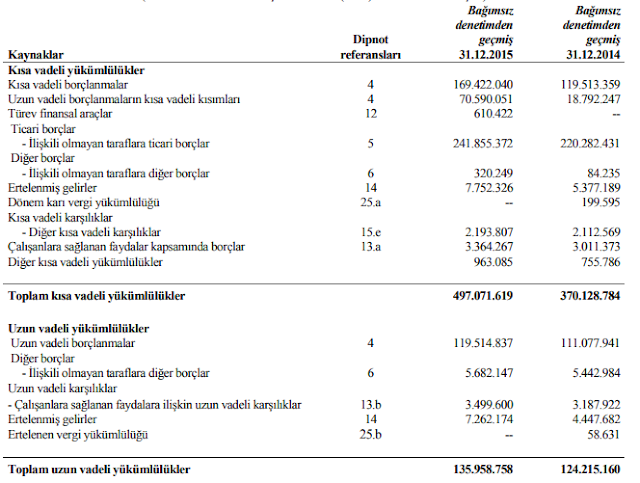

Yükümlülükler

Firmanın yükümlülükler tarafında sunulan verilerde herhangi bir azalma beklenmemelidir. Sunulan miktarın, firmanın likiditasyonu sonucunda çalışanlara sunulması gerekilen fayda giderleri ve bilanço dışı yükümlülükler ile artması beklenmelidir. Yukarıda sunulan toplam 164,85 Milyon TL'lik gelecek yıllar kiralama yükümlülüklerinin iptal edilmesi durumunda aynı kalacağını düşünmüyorum. Bu sebeple, biraz da kolaya kaçarak, 50 Milyon TL'lik ekstra yükümlülük rakamı ekledim (iptal etme cezası vs).

Varlıklar

Tüm kalemlerin detaylı dipnot incelemesi yapılmalı; ancak işaretli kalemlere likiditasyon değeri hesaplanırken özellikle dikkat edilmesi gerekilmektedir.

1. Stoklar:

Elektronik ürünlerin yenilenme hızı göz önünde bulundurulduğunda envanter dönüş hızında yavaşlama yaşayan bir firmanın stok değer düşüklüğü için ayırdığı karşılığın düşük olma ihtimali bir hayli yüksektir. Firmaların, tarım ürünleri dışında, stok değerlerini maliyet üzerinden bilançolarında tutmaları sebebiyle gösterilen stok değerinden, firma likiditasyonu esnasında ve eski model ürünlerin çokluğu senaryosunda, en az %30 daha az değerden elden çıkarılmaları yanlış olmayacaktır.

2. Yatırım Amaçlı Gayrimenkuller:

Düşük miktada yatırım amaçlı gayrimenkul bulundurulsa da güncel değerden taşınılıp taşınılmadığının kontrol edilmesi önemlidir. Bimeks firması yeniden değerlemeye tabii tuttuğu için bir pozitif değer artışı zor görünmektedir.

3. Maddi Duran Varlıklar:

Kaç yılda amortismana tabii tutulduğu önemli olmakla birlikte sunulan net defter değerinden satılabileceği, düşük ihtimal olsa da, düşünülmüştür.

4. Maddi Olmayan Duran Varlıklar:

İsminden de anlaşılacağı üzere maddi olmayan varlıkların başka birine aktarımı, araştırılmalı, düşük ihtimaldir; ancak perakende sektörü oyuncularının mağaza kira sözleşmelerini başka bir firmaya aktarma imkanı bulunduğu için bir değer oluşması beklenebilir. Firma nasıl bu kalemde bir değer artışı yaptı bilemesem de, bu değer artışını yok saymamız mantıklı olandır. Geliştirme giderleri iş yapılan sektör sebebiyle yok sayılmıştır.

Sonuç olarak Bimeks'in 2015 yılsonu likiditasyon değeri:

2015 yılı sonrası Bimeks'in özkaynak rakamı ciddi anlamda zayıflamış ve 2017 yılsonu rakamlarına göre -367,3 Milyon TL olmuştur. Bunun temel sebebi yüksek borçluluk, zayıf satılabilir maddi duran varlık yapısı ve stokların değer kaybeder nitelikte oluşudur. 2015 yılında bulduğumuz negatif likiditasyon özkaynak rakamı ile de Bimeks'in ne kadar hızlı sıfırlı değerlere gelebileceğini, çok öncelerden, anlayabilirdik.

Bimeks örneğinden çıkarılması gerekilen en önemli değerleme dersi, şahsi görüşüm, kötü geçebilecek iki yıl senaryosuna göre firmaların likidite yapısının ve varlık kuvvetinin yerinde olması gerektiğidir.

Teşekkür ederek başlamak istiyorum.Her yazınızla farklı bir perspektif sağlıyorsunuz.

YanıtlaSilDoğan Holding incelemenizde Net-Net Yatırım Stratejisi: Dönen Varlıklar - Tüm Yükümlülükler formülünü kullanırken Bimeks analizinde bazı azaltmalara giderek toplam varlıkları kullandınız.

İki analiziniz arasındaki bu farklılığın nedenini açıklarsanız sevinirim.

Net-net stratejisini likiditasyon değerleme sinin bir kolu olarak sundum. Piyasa değerinin üstünde çıkma şartına da Doğan Holding sahip olduğu için örnek olarak vermek istedim. Bimekste bu rakam 2015 yılında 35 Milyon TL (o dönemki piyasa değerinin çok altında) civarı çıkıyor. Bu sebeple duran varlıkları da dahil edip detaylı bir inceleme yapılması gerekmekte. Net-net i başlangıç değerlemesi olarak alabiliriz.

Sil